美股高回报时代终结?这不是危言耸听

来源于:英为-推荐

发布日期:2024-10-31 15:52:13

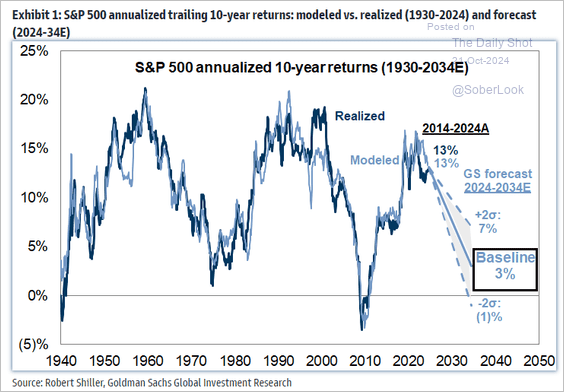

最近,我收到了多封电子邮件,其中提到了晨星(Morningstar)的一篇文章,内容是关于摩根大通对未来十年 标普500指数收益下降的预警。紧接着,我又收到了大量邮件,谈及高盛最近的警告,称未来十年美股的年化收益率可能仅为3%。

标准普尔500指数已实现10年年化回报率与预测回报率

针对这一连串的警告,有必要进行一次深入的分析。我们先来看看摩根大通文章的结论:

“根据投资银行的模型预测,标普500指数的平均日历年度回报率可能会降至5.7%,这大约是二战以来水平的一半。这意味着千禧一代和Z世代可能无法像他们的父母和祖父母那样,从美国股市中获得丰厚的回报来充实自己的退休账户。”

不过,要是长期关注美股,对这种观点或许并不陌生。然而,过去十年,美股创下了超高的投资回报,于是许多人开始怀疑“这次是否不一样”,我们此前曾提及:

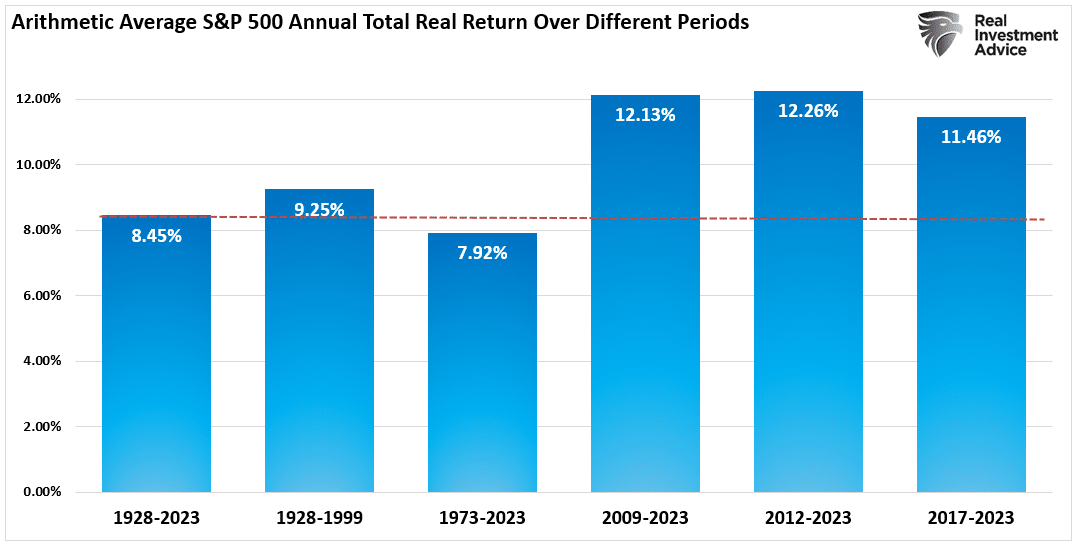

“下图展示了自1928,数据来自纽约大学斯特恩商学院(Stern School of Business)教授Aswath Damodaran。图表显示,从1928年到2023年,市场经过通胀调整后的回报率为8.45%。然而,自2008年金融危机之后,各时期的回报率却跃升了近四个百分点。十多年来,许多投资者已经习惯了从金融市场获得高额的投资组合回报。但这样的预期在未来还能继续实现吗?”

算术平均标准普尔500指数总实际回报

经过十多年的时间,许多投资者已经变得过于自信,认为这些高回报率“理所当然”。然而,现实可能并非如此。

股市是一个错综复杂的生态系统,其走势受到多种因素的影响,包括估值、通胀、货币政策以及政治监管等。在我们步入一个可能面临更高平均通胀(与过去十年相比)、央行货币政策支持减少以及政治不确定性加剧的新时期时,投资者应该更加谨慎地考虑这些因素对未来股市回报的潜在影响。

股市估值:我们是否已步入泡沫区间?点击此处进一步了解InvestingPro。

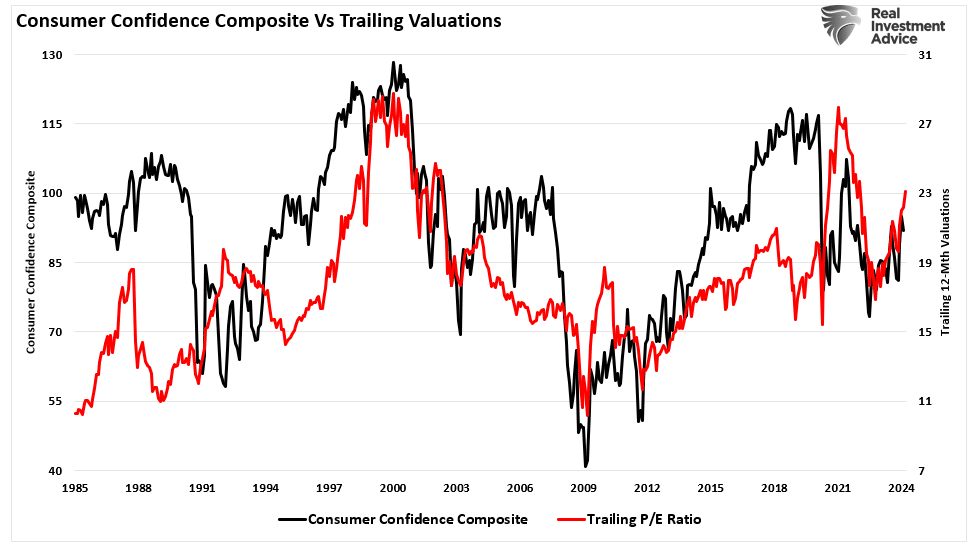

估值,作为预判未来股市回报的关键要素,却并非一个理想的市场择时工具。它仅能反映价格相对于收益的变动快慢,数据揭示,我们的综合消费者信心指数与标普500指数近一年的估值之间存在着紧密的关联。

消费者信心vs估值

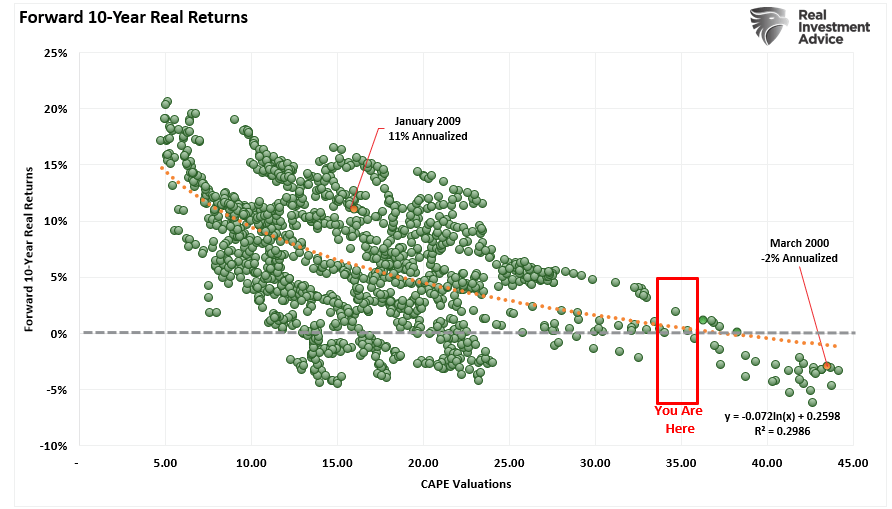

然而,放眼长远,估值的重要性便凸显出来。历史数据清晰地显示,当股票价格相对于收益偏高时,未来十年的投资回报往往会走低。市盈率(P/E)等指标,正是用来衡量这种关系的常用工具。反之,当估值处于低位时,未来的投资回报则有望提升。下面的散点图,便直观地对比了滚动十年期间的估值与回报情况。

远期10年期实际回报与估值

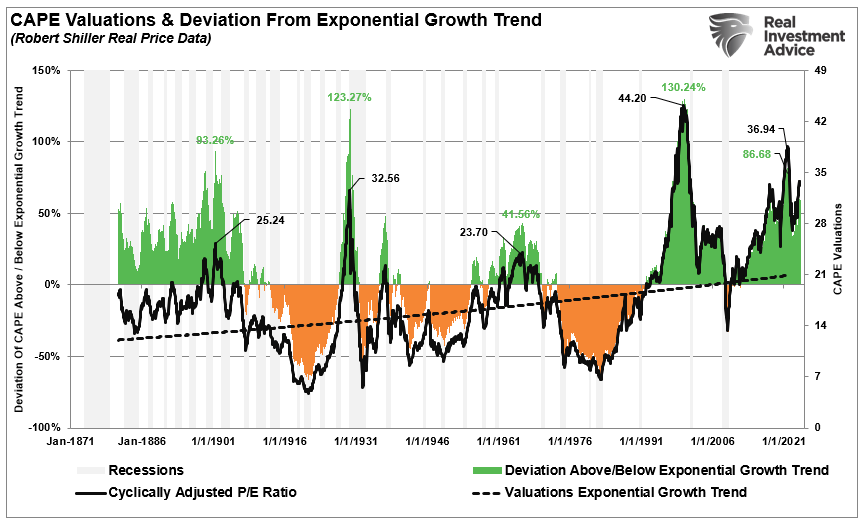

无可否认,与历史平均水平相比,当前美国股市的估值确实偏高。标普500指数的周期性调整市盈率(CAPE)依然远超其长期增长趋势线。这种高估值,既反映了市场的乐观情绪,也可能是一个值得警惕的信号。若市场定价过于乐观,任何风吹草动都可能引发大幅回调。

CAPE估值与偏离趋势

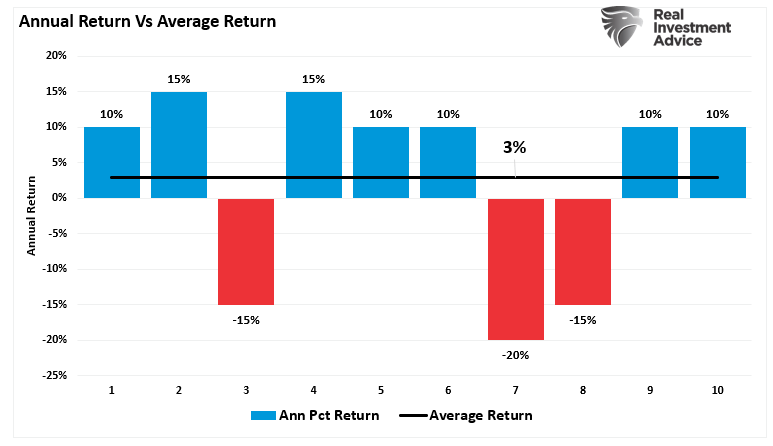

但关键在于:高估值并不意味着未来十年每一年都会遭遇低回报。它仅仅预示着,未来十年的“平均”回报水平可能会降低。

下图展示了一个假设的年度市场回报情况,其中十年平均回报率仅为3%。值得注意的是,尽管有70%的年份回报率达到了10%或更高,但30%的年份却出现了负回报,这极大地拉低了整体的平均水平。这背后,其实是市场下跌与时间因素的交织影响。

平均回报与年回报

此外,通胀也构成了对未来回报的另一大挑战。

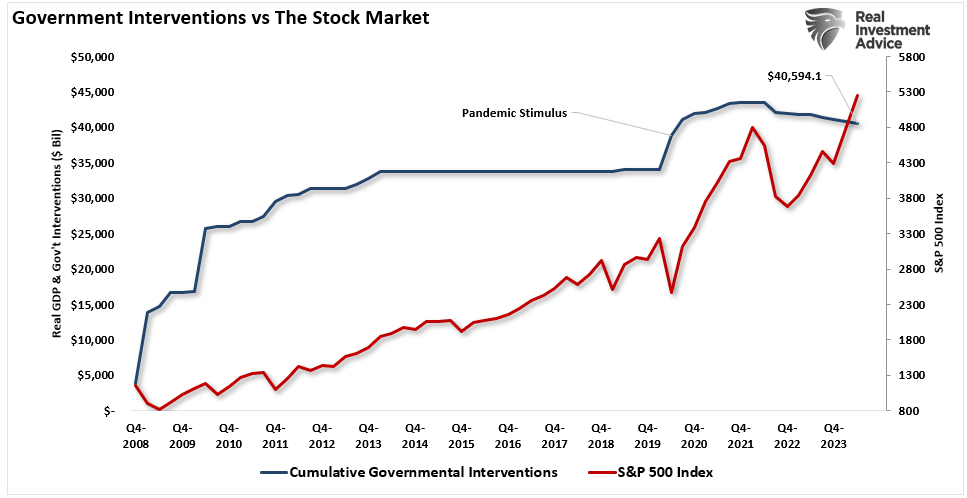

货币宽松结束:轻松盈利的时代一去不返?过去十年间,美联储与全球其他央行持续推行了极为宽松的货币政策。近乎零的利率与大规模的资产收购(也就是量化宽松)举措,不仅降低了借贷成本,还激发了投资者的风险承受能力,进而推高了股市的回报。

然而,一旦通胀率稳固在美联储设定的2%目标利率或其上方,央行或将不得不收紧这些政策。尽管美联储已在逐步缩减其资产负债表,但政府支出(例如《通胀削减法案》和《芯片法案》)仍在为经济增长和企业盈利提供有力支撑。

政府干预vs股市

美联储虽已开始降息,但已明确表示,联邦基金利率不太可能再回归到零的水平。因此,如果央行持续维持高利率环境,并继续缩减其资产负债表,那么曾经“轻松盈利”的环境或将发生根本性转变,这无疑会给未来的投资回报带来压力。

政治与监管的新动向股市回报的另一大影响因素是政治的不确定性。展望未来,有几项潜在的监管变革可能会对市场带来显著影响。例如,税收增加、环境法规的加强以及劳动法的调整,都可能成为企业盈利的绊脚石。

其中,企业所得税可能上调的问题备受关注。尽管美国政府已提出对企业和高净值个人增税的议案,但此类措施能否在国会顺利通过,目前仍是一个未知数。一旦企业所得税率上升,企业的税后利润很可能会缩减,进而对股价产生向下的压力。

另一个值得密切关注的领域是科技行业的监管动态。全球监管机构对大型科技公司的审查日益严格,审查的内容涵盖了从隐私保护到反垄断等多个方面。鉴于科技公司在当前市场中的重要地位,任何旨在限制大型科技公司权力的新监管规定,都可能对股市的整体表现产生深远的影响。

这次或许也不例外正如文章开头所言,估值虽非判断市场时机的有效指标,却能为我们揭示资产泡沫的真相、洞悉投资者的心理,并预判未来的投资回报。

无论我们采用何种估值方法,得出的结论都指向同一个方向:从当前的估值水平来看,投资者在未来十年内可能面临较低的预期回报率。

当然,也有很多人持不同观点,他们认为这轮“牛市”还将持续数年。但遗憾的是,目前还没有任何估值指标能够支撑这一乐观预期。

不过,尤其是在美联储和全球央行开始逐步退出干预周期的背景下,这一趋势将更加明显。

这一预测并不意味着在未来十年里,市场每年都会陷入低回报的困境。在这期间,我们仍有可能迎来一些投资的好年份。但遗憾的是,。

结语这便是投资的真相。正如在过去十年,市场时而会迎来令人瞩目的牛市,但要想享受这些上涨的红利,就必须坦然面对最终不可避免的下跌。这是每一个经济和商业周期中,市场周期所必经的完整过程。

尽管很多人满怀希望,但无人能够改变市场和经济的周期性规律。虽然。

“这次也不会例外”,最终,众多投资者将再次被这一朴素而深刻的道理所警醒:

“”

然而,令人遗憾的是,这些深刻的教训往往以最为残酷的方式呈现在我们面前。

使用InvestingPro,轻松掌握估值数据分析师估值,估值模型估值——两种维度,全面了解股票估值。

多种好处

(1)避雷泡沫股、股价过高股票;

(2)发现可能遭低估的股票;

(3)辅助确认买点卖点。

点击此处进一步了解InvestingPro

翻译:刘川

温馨提示:本站所有文章来源于网络整理,目的在于知识了解,文章内容与本网站立场无关,不对您构成任何投资操作,风险 自担。本站不保证该信息(包括但不限于文字、数据、图表)全部或者部分内容的准确性、真实性、完整性、原创性。相关信 息并未经过本网站证实。

分享到